Многие книги по инвестициям часто написаны сложным и скучным языком. Книга «Случайное Блуждание на Уолл-Стрит. Испытанная временем стратегия успешных инвестиций» авторства Бертона Мэлкила, однозначно, является исключением из правил.

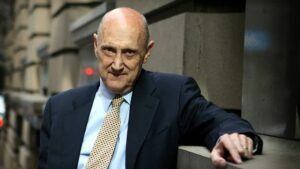

Для начала несколько слов о самом авторе, достижения и жизненный путь которого заслуживают особого внимания.

Бертон Мэлкил является профессором экономики Пристонского университета, в течении 8 лет был деканом Йельской школы менеджмента, на протяжении 28 лет директором инвестиционной компании Vanguard, а также является автором большого количества книг по инвестициям, о наиболее известной из которых и пойдёт речь сегодня.

Интересно, что впервые книга «Случайное Блуждание на Уолл-Стрит» была издана в далёком 1973 году, а в 2019 вышло её 13-ое издание.

С самого начала книги автор знакомит читателя с историей наиболее известных пузырей на финансовых рынках и показывает до какого безумия могут дойти рыночные цены. Это та информация, с которой обязательно должен ознакомиться каждый начинающий инвестор. Уроки прошлого точно окажутся полезными в будущем и с большой долей вероятности позволят сохранить немало денег, когда на рынке возникнет следующая подобная ситуация.

Из книги Вы узнаете про события, связанные с астрономическими ценами на луковицы тюльпанов в Голландии, про акции компании Южных Морей, на инвестициях в которые потерял деньги даже сам Исаак Ньютон, о пузыре на фондовом рынке и рынке недвижимости Японии и множество других поучительных историй. Достаточно внимания автор уделил также поведенческой экономике, ошибкам мышления и другим важным психологическим аспектам, что, по моему мнению, является очень и очень важным элементом инвестиций.

Основную же часть книги Бертон Мэлкил посвящает гипотезе эффективного рынка, одним из главных приверженцев которой он является, и согласно которой вся известная информация немедленно и в полной мере отражается на рыночной стоимости ценных бумаг.

Несмотря на то, что Мэлкил признаёт, что рынки не являются в 100% эффективными, он подчёркивает, что рынки эффективны настолько, что использование ни технического, ни фундаментального анализа, ни их вместе не способны принести инвестору преимущество по сравнению со стратегией покупки и длительного удержания максимально диверсифицированного портфеля ценных бумаг.

Вот что сам Мэлкил говорит по этому поводу:

Автор с научной точки зрения объясняет, что ни трейдинг, ни попытка выбрать лучшее время для входа в рынок, ни использование любого из известных методов анализа ценных бумаг в подавляющем большинстве случаев не позволяют на длительной дистанции достигать лучших результатов, чем средние показатели по рынку. А чаще всего результаты будут намного хуже.

Интересно то, что хотя Бертон Мэлкил и утверждает, что шансы превзойти рынок весьма призрачны, автору не чуждо ничто человеческое и периодически он и сам не против совершить какую-либо сделку с отдельными акциями, т.к. игра на бирже, по его же словам, доставляет ему удовольствие. В конце книги даже содержится отдельная глава, в которой даются общие рекомендации для тех, кто хочет попытать счастья в выборе отдельных акций.

Несмотря на это, и это очень важно, в книге многократно подчёркивается, что такие действия с финансовой точки зрения вряд ли являются оправданными и основу любого инвестиционного портфеля должны составлять именно максимально диверсифицированные индексные фонды. А вот для активных действий с отдельными акциями можно выделить лишь совсем незначительную часть портфеля. Да и то скорее лишь в развлекательных целях, если у инвестора временами появляется безудержное желание совершить какую-либо спекулятивную сделку.

Единственным же научно обоснованным методом увеличения доходности является увеличение риска, и именно этому вопросу отведена значительная часть книги. Прочитав её, Вы сможете лучше понять почему так важно правильно определить соотношение акций и облигаций в портфеле, узнаете что такое системный и несистемный риск, что такое «бэта», а также что такое стратегия умной бэты и стратегия паритета рисков.

Несмотря на такое количество казалось бы заумных терминов, книга написана лёгким и понятным языком и заметно, что при её написании автор руководствовался тем, чтобы изложить материал в максимально простой и местами даже увлекательной форме. Книга будет интересна и полезна как опытным, так и начинающим инвесторам. Содержащиеся в ней научные исследования и статистические данные гармонично сочетаются с шутками или просто интересными историями, аналогии с которыми позволяют ещё лучше понять сложные экономические термины.

Из минусов книги можно выделить пожалуй то, что в ней, как и книгах большинства американских авторов, акцентируется внимание на инвесторах из США. Несмотря на это, изложенные в книге принципы и рекомендации являются универсальными и с некоторыми незначительными поправками могут быть реализованы практически в любой точке мира, в том числе и в Польше.

Подводя итог, можно сказать, что книга Бертона Мэлкила «Случайное Блуждание на Уолл-Стрит» это не только теоретические рассуждения профессора экономики, но и огромный опыт инвестора-практика, который на протяжении десятков лет инвестирует сам и делится с нами накопленными знаниями.

Надеюсь, что Вы не просто дочитали этот обзор до конца, но и обязательно прочитаете книгу, о которой идёт речь.

Название книги на английском: «A Random Walk Down Wall Street: The Time-Tested Strategy for Successful Investing»

С обзорами других книг, которые я рекомендую прочитать, Вы можете ознакомиться здесь.

Спасибо, что дочитали до конца. Если эта статья была для Вас полезной, то Вы можете поддержать развитие этого блога одним из способов описанных здесь: Поддержать.