Часто можно услышать, что золото — это защитный актив. Так ли это? Cохраняет ли золото покупательскую способность и приносит ли реальную прибыль? Как Уоррен Баффет относится к инвестициям в золото? Имеет ли золото право на то, чтобы присутствовать в инвестиционном портфеле? Обо всем этом и многом другом в этой статье.

Обращу внимание, что данный материал не является инвестиционной рекомендацией и всё, что Вы прочитаете ниже, основано исключительно на исторических данных и моём личном видении ситуации. Кроме этого, добавлю, что говоря об инвестициях в золото в этой статье, я имею в виду прежде всего физическое золото, представленное в виде инвестиционных монет и слитков.

После прочтения рекомендую также ознакомится с другими статьями по теме инвестиций в драгоценные металлы:

Стоит ли инвестировать в СЕРЕБРО?

МОНЕТЫ или СЛИТКИ. Что выбрать?

ТОП-5 золотых и серебряных инвестиционных МОНЕТ МИРА.

Как отличить оригинальную монету от подделки?

Как и где купить инвестиционное ЗОЛОТО и СЕРЕБРО в Польше?

Итак, начнём с отношения к золоту одного из самых известных и выдающихся инвесторов всех времён – Уоррена Баффета. Как известно, Баффет, также как и его учитель Бенджамин Грэм, является противником инвестиций в золото и вот одна из моих любимых цитат Баффета на эту тему:

А вот ещё одна цитата Баффета по отношению к жёлтому металлу:

«Золото — это способ держать длинную позицию из-за страха, и время от времени это был довольно хороший способ для открытия длинной позиции. Но на самом деле нужно надеяться, что через год или два люди станут бояться ещё больше, чем сейчас. И если они станут бояться больше, то вы заработаете деньги, если они станут бояться меньше — вы потеряете деньги, но само по себе золото ничего не производит».

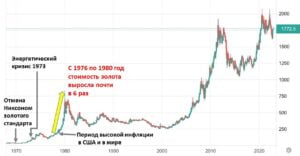

И вот эта последняя цитата, на мой взгляд, особенно интересна с точки зрения исторических данных, которые говорят о том, что золото значительно росло в цене во времена сильных потрясений, периодов неопределённости или других глобальных негативных событий. Особенно отчётливо это стало проявляться после 1971 года, когда президент США Ричард Никсон отменил золотой стандарт, т.е. отвязал курс доллара от золота.

Чтобы не быть голословным, обратимся к реальным данным. Так крупнейший до сегодняшнего дня энергетический кризис 1973 года привёл впоследствии к экономическому кризису и повышенной инфляции в развитых странах, а стоимость золота, в свою очередь, за четыре года в период с 1976 по 1980 год увеличилась почти в 6 раз.

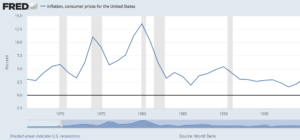

А вот так выглядит график инфляции в США за рассматриваемый период. Как можно увидеть, после и так высокой инфляции в начале 70-х годов, в период с 1976 по 1980 год инфляция выросла c 5,7% до более чем 13,5%.

Следующее резкое повышение стоимости золота произошло спустя почти 30 лет в результате краха на рынке недвижимости США 2007 и 2008 годов, вследствие чего цена на золото выросла в 3 раза менее чем за 4 года.

А последний резкий рост произошёл после начала эпидемии COVID-19 в конце 2019-го. За 7 месяцев, с декабря 2019 по июль 2020 года, стоимость золота выросла с 1453$ до 1970$.

Но это, пожалуй, не единственные причины роста стоимости жёлтого металла в периоды кризисов и неопределенности….

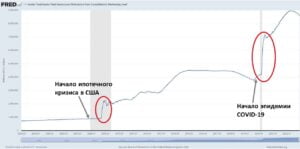

На графике ниже представлена сумма активов Федеральной резервной системы США. В большом упрощении можно сказать, что этот график представляет количество когда либо созданных долларов.

Как видно Центральный банк США не нашёл ничего лучше, как отреагировать на кризисы, вызванные пузырём на рынке недвижимости в 2007 году и эпидемию COVID-19, печатанием огромного количества новых денег. А это, в свою очередь, исторически вызывало дополнительное недоверие к фиатным валютам и приводило к росту стоимости жёлтого металла.

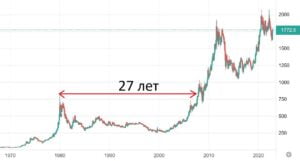

Здесь также хочется обратить внимание на очень показательный момент, а именно на то, как психология влияет на результаты инвестиций… Как видно на графике, инвесторы, поддавшиеся панике и купившие золото на пике 1980 года, смогли выйти в плюс только спустя 27 лет, а с учётом инфляции, скорее всего, до сих пор находятся в минусе. То же самое произошло и с теми, кто, поддавшись эмоциям, покупал золото на пике 2011 года.

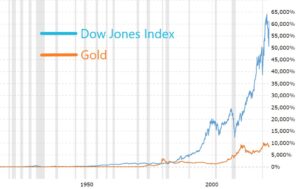

Также, обращаясь к историческим данным, можно заметить, что Уоррен Баффет оказался прав, отдавая предпочтение акциям по сравнению с золотом. На графике ниже сравнивается доходность золота и американского индекса акций Доу-Джонса. Начиная с 1900 года акции показали в шесть с половиной раз большую доходность по сравнению с золотом. Здесь стоит подчеркнуть то, что на графике не учтены дивиденды от владения акциями, а только рост стоимости индекса. С учётом же дивидендов превосходство акций выглядело бы ещё более внушительным по сравнению с золотом.

А сейчас, думаю, если Вы дочитали до этого момента, то у Вас мог возникнуть вполне логичный вопрос… Неужели Баффет полностью прав и владение золотом не имеет никакого смысла…? И здесь, на мой взгляд, всё не так однозначно.

Так, золото, хоть и значительно уступило акциям, но в отличие от фиатных валют было способно сохранять покупательскую способность на длительном промежутке времени. Здесь приведу пример, о котором мне много раз приходилось слышать, но до которого долгое время не доходили руки, чтобы проверить его самостоятельно. Суть заключается в том, что за одно и то же количество золота, как 100 лет назад, так и сейчас можно купить приблизительно равнозначного класса новый автомобиль.

Из информации, представленной на сайте conceptcarz.com видно, что стоимость нового автомобиля Ford T в промежутке между 1917 и 1927 годом колебалась в среднем от 200 до 800 долларов.

Для эксперимента возьмём среднюю цену и предположим, что в то время новый Ford T без проблем можно было приобрести, заплатив 500 долларов. Средняя же цена унции золота в те годы составляла около 20 долларов. Таким образом 100 лет назад за новый автомобиль нужно было заплатить 25 унций золота. На момент написания этой статьи, т.е. 7 декабря 2022 года, при стоимости унции в районе 1800 долларов, 25 унций – это 45 000 долларов. Думаю, что Вы согласитесь с тем, что сейчас за эти деньги также можно купить новый автомобиль вполне неплохого уровня. А вот 500 долларов сегодня хватило бы только на новые колеса.

В подтверждение этому приведу график того, как изменилась покупательская способность доллара за последние 110 лет. Самое интересное, что такую информацию без особого стыда на своём сайте публикует Федеральная Резервная Система США.

Как видно на графике с 1913 по конец 2022 года покупательская способность доллара уменьшилась ровно в 30 раз. Таким образом, можно сказать, что 1 доллар с 1913 года равняется 30 долларам сегодня.

Следующей причиной для того, чтобы включить золото в инвестиционный портфель является то, что на сегодняшний день это по сути единственная возможность хранить часть капитала за пределами существующей финансовой системы. Это видится вполне разумным, учитывая то, что все фиатные валюты до этого рано или поздно терпели крах и, как показывает предыдущий абзац, даже доллар США не стал здесь исключением , обесценившись более чем на 95% за последние 110 лет.

Подводя итог этой статьи, можно сказать, что Уорен Баффет в очередной раз оказался прав. Золото с точки зрения исторических данных за последнее столетие значительно уступило инвестициям в акции. Однако, прошлые результаты, как известно, не гарантируют аналогичных результатов в будущем. К тому же, если Вы хотите добавить в портфель ещё один класс активов (что важно, имеющий слабую корреляцию как с акциями, так и с облигациями), а также хотите хранить часть сбережений за пределами финансовой системы, то включение золота в инвестиционный портфель, по всей видимости, не выглядит таким уж бессмысленным решением.

А небольшая золотая монета, без сомнения, является той самой страховкой на трудные времена, которую, в случае необходимости, всегда можно достать из кармана и обменять на местную валюту, а может и другие жизненно важные товары и услуги, практически в любой точке мира.

Спасибо, что дочитали до конца. Если эта статья была для Вас полезной, то Вы можете поддержать развитие этого блога одним из способов описанных здесь: Поддержать.