В этой статье речь пойдёт об основах инвестирования в ETF. Из неё Вы узнаете как расшифровать название ETF, что такое номер ISIN, какое значение он имеет для инвестора, чем отличается аккумулирующий ETF от дивидендного, какая разница между ETF c физической и синтетической репликацией, что такое TER и Tracking Difference, а также о других нюансах, на которые стоит обратить внимание при выборе ETF в Польше.

Перед тем, как перейти к сути сегодняшней статьи, напомню, что выбор инструментов в портфель, это хоть и важный, но лишь технический элемент инвестиций. Поэтому, если Вы только начинаете, то предварительно рекомендую прочесть другие статьи на сайте, в которых подробно разобраны вопросы, что нужно сделать перед тем, как перейти к выбору конкретных ценных бумаг:

Классы активов. Соотношение акций и облигаций в портфеле.

Какую инвестиционную стратегию выбрать?

А сейчас перейдём непосредственно к теме сегодняшней статьи.

Что такое ETF?

ETF -Exchange-Traded Fund, в переводе с английского «торгуемый на бирже фонд».

Классически считается, что ETF – это пассивный инвестиционный фонд, который следует четкой инвестиционной стратегии и отслеживает определённый индекс. Простыми словами это значит, что, к примеру, ETF на индекс крупнейших американских компаний S&P500 содержит акции 500 крупнейших компаний из США в пропорциях, соответствующих капитализации каждой из компаний.

Стоит сказать и о том, что кроме индексных ETF в настоящее время можно найти ETF практически на все что угодно, к примеру, на отдельную отрасль, сектор экономики, страну или драгоценные металлы.

Какие ETF доступны для инвестора в Польше?

Начиная с 2018 года для инвесторов из Польши, а также из других стран Европейского Союза стали недоступны ETF от провайдеров* из США. В связи с этим ещё большее распространение, чем ранее, получили ETF от европейских провайдеров из таких стран как Ирландия, Люксембург или Германия. Здесь сразу добавлю, что для инвестора из Польши по причине минимальных налоговых издержек при покупке ETF, в состав которых входят акции компаний из США, будет оправдано использование именно ирландских ETF (о том, почему это так, подробно пойдёт речь в одной из следующих статей).

*Провайдер – это компания, выпустившая ETF.

Аккумулирующие и дивидендные ETF.

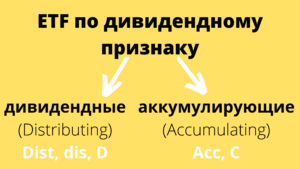

Все ETF по дивидендному признаку можно разделить на аккумулирующие и дивидендные.

ETF, которые регулярно выплачивают дивиденды, называются дивидендными. По-английски такие ETF будут обозначены словом Distributing. В названии ETF часто можно встретить сокращение Dist или реже dis или D.

Кроме этого существуют ETF, которые автоматически реинвестируют дивиденды внутри фонда, такие ETF называются аккумулирующими, или по-английски Accumulating. В названии фонда они будут обозначены сокращением Acc или буквой C.

Стоит отметить, что для инвестора, который проживает в Польше и находится на стадии накопления капитала, более выгодным вариантом будет использование именно аккумулирующих ETF. На это есть несколько причин:

— на длительной дистанции использование аккумулирующих ETF более выгодно по причине меньших налоговых издержек.

— при использовании аккумулирующих ETF нет необходимости реинвестировать дивиденды вручную, что приводит к уменьшению транзакционных затрат.

— используя в портфеле только аккумулирующие ETF, резидент Польши может годами инвестировать без необходимости считать налоги и подавать декларацию PIT-38 (декларацию необходимо будет подать только после продажи).

Если Вы хотели бы более подробно ознакомиться с различиями дивидендных и аккумулирующих ETF, а также узнать с чем связано преимущество аккумулирующих ETF с точки зрения налогов, то рекомендую посмотреть вот это видео:

ETF по способу репликации.

Также все ETF можно разделить по способу репликации: на ETF с физической и синтетической репликацией.

ETF c физической репликацией, по-английски Physical Replication, производят физическую покупку акций (в некоторых источниках можно встретить обозначение Full Replication).

Синтетические ETF, по-английски Synthetic Replication, физически не покупает акции, а реплицирует индекс с помощью Swap контрактов. Это означает, что синтетические ETF используют Swap контракты для заключения соглашений с одним или несколькими контрагентами, которые обещают выплатить фонду доход сопоставимый с доходом отслеживаемого индекса. Считается, что синтетические ETF более рискованны по сравнению с их физическими аналогами по причине того, что контрагент теоретически может не выполнить свои обязательства. В некоторых источниках можно встретить обозначение такого способа репликации как Swap Replication или Swap-based Replication.

Также в случае физических ETF часто можно встретиться с репликацией на основе выборки, по-английски Sampling Physical Replication. На практике это означает, что такой ETF физически покупает только наиболее важные ценные бумаги, входящие в состав индекса, а именно те, которые имеют наибольшее влияние на индекс. Часть же ценных бумаг, входящих в состав такого ETF может быть заменена другими ценными бумагами с похожим уровнем доходности и риска. Такой способ репликации используется, когда покупка фондом всех ценных бумаг, входящих в состав индекса, невозможна или нецелесообразна по экономическим причинам.

Как расшифровать название ETF?

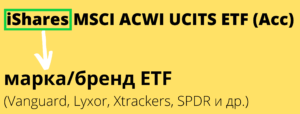

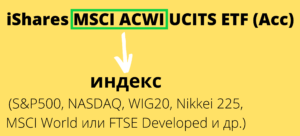

Часто глядя на название ETF начинающие инвесторы видят перед собой множество непонятных символов. На самом деле всё не так сложно и название каждого ETF имеет определённую структуру. Предлагаю рассмотреть это на конкретном примере:

iShares MSCI ACWI UCITS ETF (Acc)*

ISIN IE00B6R52259, Ticker: SSAC, IUSQ, ISAC

*Данный ETF используется в этой статье лишь в качестве примера и не является рекомендацией к покупке.

Ishares – это марка или бренд ETF от инвестиционной компании BlackRock. Вместо Ishares в начале названия ETF могли бы быть, к примеру, названия таких брендов как Vanguard, Lyxor, Xtrackers, SPDR или другие.

MSCI ACWI обозначает индекс, который данный ETF отслеживает. В рассматриваемом примере это индекс, который охватывает рынки из 23 развитых и 24 развивающихся стран. Точно также на этом месте в названии ETF могли бы быть индексы американских компаний S&P500 или NASDAQ, польский индекс WIG20, японский Nikkei 225 или, к примеру, индексы только на рынки развитых стран, такие как MSCI World или FTSE Developed.

UCITS — это аббревиатура от Undertakings for Collective Investment in Transferable Securities, которая обозначает, что данный ETF сертифицирован и соответствует всем нормам и правилам Европейского Союза.

Acc — это сокращение от Accumulating, которое обозначает, что данный ETF не выплачивает, а автоматически реинвестирует дивиденды. Как уже было сказано ранее, вместо сокращения Асс, в названиях некоторых ETF можно встретить английскую букву С.

Тикер и номер ISIN.

Также каждый ETF имеет биржевой тикер и номер ISIN.

ISIN — это аббревиатура от International Securities Identification Number, которая переводится как Международный Идентификационный Код Ценной Бумаги. Для инвестора в ETF значение имеют буквы, предшествующие номеру ISIN, которые говорят о резиденции провайдера, выпустившего данный ETF. В нашем примере первые две буквы(IE) говорят о том, что ETF выпущен в Ирландии. Если бы в начале номера ISIN находились буквы LU, то это означало бы, что ETF выпущен провайдером из Люксембурга, буквы DE обозначали бы провайдера из Германии и т.д.

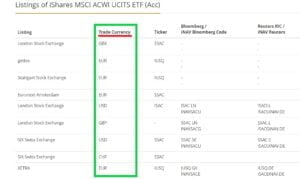

Тикер — это уникальная серия букв, присвоенная ценной бумаге. На разных биржах один и тот же ETF может иметь разные тикеры. В случае рассматриваемого ETF – это SSAC, IUSQ или ISAC.

ETF. Комиссии.

Перед покупкой ETF особое внимание нужно обратить на то, какую комиссию берут управляющие фондом за свои услуги. По-английски этот показатель называется Total Expense Ratio или сокращённо TER.

Показатель TER является одним из самых важных с точки зрения эффективности вложения денег в ETF. Связано это с тем, что покупая ценную бумагу, мы не можем повлиять на то, как поведёт себя рынок и какую доходность покажет в будущем. Однако, выбирая ETF с наименьшими комиссиями, можно значительно повысить доходность собственных инвестиций. Поэтому общее правило таково, что при прочих равных нужно выбирать ETF с наименьшим показателем TER.

Не менее, а пожалуй, ещё более важным показателем, чем TER является разница отслеживания или по-английски Tracking Difference.

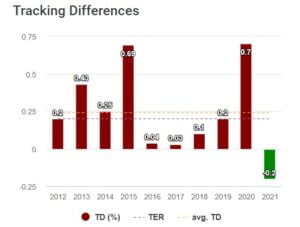

Tracking Difference показывает, как сильно реальные результаты индексного фонда отличаются от эталонного индекса или по-другому от бенчмарка.

Теоретически доходность индексного ETF должна быть равна показателю эталонного индекса за вычетом затрат на управление TER. Практика же часто отличается от теории, а Tracking Difference показывает нам сколько составляет реальная разница между бенчмарком и результатом фонда.

Что интересно, иногда бывает так, что доходность ETF может превосходить доходность эталонного индекса. Связано это с тем, что управляющие фондом могут извлекать дополнительную доходность, к примеру, одалживая ценные бумаги, входящие в состав фонда. Кроме этого, для расчёта эталонного индекса применяется ставка налога с дивидендов от компаний из США на уровне 30%. На практике же некоторые страны, например Ирландия, имеют налоговые льготы, которые позволяют получать фонду дивиденды со ставкой 15%, что также часто делает доходность таких ETF больше по сравнению с эталонным индексом.

Проверить показатель Tracking Difference для выбранного ETF можно в документе KIID, в разделе Past Performance.

Или в документе Factsheet:

Также такую информацию Вы можете найти на сайте https://www.trackingdifferences.com/

Отрицательное значение на этом сайте, выделенное зелёным цветом, означает, что по итогам года фонду удалось превзойти результаты эталонного индекса.

Размер фонда (Fund Size).

Помимо характеристик, описанных выше, при выборе ETF, стоит также обратить внимание на размер фонда (Fund Size). На это есть несколько причин.

Первое это то, что небольшой по капитализации фонд может быть закрыт по причине экономической нецелесообразности для провайдера. В таком случае инвестор будет вынужден либо самостоятельно продать акции фонда до его закрытия, либо акции будут проданы в принудительном порядке в день закрытия фонда, а денежные средства возвращены на счёт инвестора. Инвестор при этом не потеряет деньги, однако, любой из этих вариантов может привести к возникновению обязательства уплаты налога на прирост капитала. Для того, чтобы избежать риска закрытия, желательно чтобы размер фонда составлял не менее 100 млн. евро (данная цифра является ориентировочной, но чем больше размер фонда, тем меньше риск, что он будет закрыт).

Кроме этого, чем больше размер фонда, тем больше объём торгов и соответственно меньше спрэд, т.е. разница между ценой покупки и продажи, которую также можно назвать дополнительной скрытой комиссией при совершении сделки.

Как найти нужный ETF?

Наиболее удобным способом поиска, анализа и сравнения европейских ETF является скринер justetf.com. Данный сайт позволяет отфильтровать и выбрать ETF по заданным параметрам, а также узнать подробную информацию о каждом из ETF. Такую как размер фонда, размер комиссии TER, способ репликации, дивидендную политику, резиденцию фонда, результаты фонда за последние 5 лет, топ 10 компаний, входящих в состав фонда, распределение компаний по секторам и странам и другую полезную информацию.

Более подробно о том, как по заданным параметрам найти необходимый ETF Вы можете узнать из этого видео:

Несмотря на достаточно подробную информацию, содержащуюся на сайте justetf.com, перед покупкой выбранного фонда я бы настоятельно рекомендовал перепроверить информацию в официальных документах от поставщика ETF. Как минимум стоит ознакомиться с документом Key Investor Information Dokument (KIID) и с документом Factsheet. Данные документы Вы можете найти как на сайте justetf.com, так и непосредственно на странице провайдера ETF.

В какой валюте покупать ETF.

На этом же сайте justetf.com внизу страницы во вкладке Listing можно найти информацию о том, на каких биржах и в каких валютах торгуется ETF.

Как можно заметить, рассматриваемый в этой статье фонд можно купить за евро, доллары, фунты или франки. Часто это заставляет начинающего инвестора всерьёз задуматься о том, в какой валюте покупать.

Поднявшись же в верхнюю часть страницы в разделе Performance можно заметить, что за прошедший год рассматриваемый ETF в фунтах показал большую доходность, чем, к примеру, в евро, что часто ещё больше сбивает начинающего инвестора с толку.

На практике никакой разницы в какой валюте покупать нет, а разница в доходности связана исключительно с изменением валютных курсов. Более подробно с математической точки зрения я объяснил это вот в этом видео:

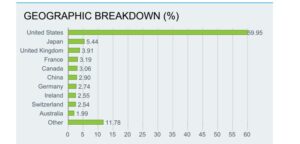

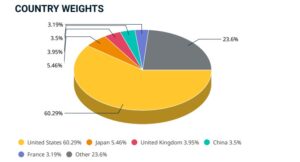

Единственное, что можно добавить, так это то, что в действительности валютный риск инвестора находится не на уровне валюты, в которой осуществляется покупка ETF, а на уровне валюты, в которой зарабатывают компании, входящие в состав фонда. Ориентировочную информацию о том, в каких валютах компании получают доходы, можно получить взглянув на диаграмму GEOGRAPHIC BREAKDOWN, находящуюся в документе Factsheet, которая показывает компании из каких стран и в каком соотношении входят в состав фонда.

Либо обратившись к документу Index Factsheet на сайте компании MSCI.

Слово «ориентировочно» двумя предложениями ранее было употреблено в связи с тем, что в настоящее время существует множество международных корпораций, в связи с чем резиденция таких компаний необязательно в полной мере отражает ту валюту, в которой данная компания зарабатывает. Так, к примеру, Apple – компания с резиденций в США, которая в США зарабатывает в долларах, в Германии в евро, в Китае в юанях, а в Польше в злотых.

Выбирая же валюту покупки ETF инвестору в первую очередь стоит ориентироваться на то, в какой валюте ему наиболее удобно пополнять брокерский счёт, чтобы минимизировать затраты на конвертацию валют и перевод средств.

Спасибо, что дочитали до конца. Надеюсь, что эта информация помогла более детально разобраться в технических нюансах, связанных с анализом и выбором ETF. Если статья была для Вас полезной, то Вы можете поддержать развитие этого блога одним из способов описанных здесь: Поддержать.