В этой статье речь пойдёт об инвестиционных стратегиях, а именно о том, какую стратегию выбрать.

Часто начинающие инвесторы начинают путь в инвестициях не с начала, а с конца, т.е. с выбора конкретных ценных бумаг. Такой подход нельзя назвать оптимальным, т. к. перед тем, как выбрать инвестиционные инструменты, необходимо совершить ряд других не менее важных действий.

Более подробно о том, что нужно сделать перед тем как начать инвестировать, я рассказывал в статье под названием «Инвестиции. С чего начать?»

Кроме этого, перед тем как перейти к выбору стратегии и конкретных ценных бумаг, стоит определиться с соотношением классов активов в портфеле (на основании собственных задач, целей и терпимости к риску). Более подробно об этом Вы можете узнать из статьи «Классы активов. Соотношение акций и облигаций в портфеле».

Если Вы только начинаете, то уверен, что эти материалы станут хорошей отправной точкой для старта в инвестициях.

После того как предыдущие этапы пройдены, самое время определиться со стратегией, т.е. со способом достижения поставленных целей. Инвестиционных стратегий существует достаточно много, но суть сводится к тому, что все стратегии на фондовом рынке можно разделить на две группы: на активные и пассивные.

Активная инвестиционная стратегия

Активные инвесторы, как правило, анализируют рынок, занимаются выбором отдельных акций, а также нередко используют Маркет Тайминг (Market Timing) для определения лучшего времени совершения операций на рынке.

Активные инвестиционные стратегии могут подразделяться на дивидендную стратегию, стратегию роста и другие. Основная их цель, как правило, состоит в том, чтобы получить более высокую доходность, чем доходность широкого рынка акций в целом.

Для этого необходимо выбрать те акции, которые покажут в будущем лучшие результаты, чем остальные. Звучит действительно просто. Реальность и статистика, однако, куда более безжалостны.

Ниже Вы можете увидеть диаграмму, представленную на сайте компании S&P Global, на которой изображён процент активно управляемых фондов, которые занимаясь выбором отдельных акций на дистанции в 15 лет смогли превзойти результаты индекса SP500.

Как можно заметить, результаты, мягко говоря, не впечатляют. Лишь 10% фондов, т. е. 1 фонд из 10 смог превзойти результаты индекса. И это при том, что управляют ими целые команды профессиональных финансовых аналитиков, получивших высшее образование в лучших учебных заведениях, а выбор отдельных акций является их основной работой.

Как Вы думаете, каковы шансы частного инвестора на то, чтобы в одиночку в свободное после работы время достигнуть результатов лучше? Думаю, ответ очевиден…

Если Вам будет интересно подробнее узнать, почему даже профессионалы в большинстве случаев на длительной дистанции не способны обыгрывать рынок, то рекомендую прочесть книги Уильяма Бернстайна и Джона Богла, в которых Вы сможете найти научное обоснование этого явления.

Обзоры некоторых книг, которые я считаю наиболее важными для формирования финансовой грамотности и понимания основ инвестиций, Вы можете найти в соответствующем разделе на этом сайте. В этой статье просто предлагаю остановиться на том, что шансы превзойти доходность широкого рынка акций у частного инвестора вроде меня или Вас весьма небольшие, если не сказать призрачные.

Пассивная инвестиционная стратегия

Пассивная инвестиционная стратегия в отличие от активной наоборот предполагает, что инвестор не пытается обыграть рынок, а соглашается на среднюю доходность, т.е. на доходность показанную самим рынком.

Забавный факт: «Учитывая то, что 90% профессионалов, использующих активную инвестиционную стратегию проигрывают рынку, о чём было сказано ранее, то инвестор, соглашающийся на среднюю доходность по рынку, получает результат лучше, чем 90% профессионалов».

Звучит абсурдно, похоже на игру слов или на мою выдумку? Может быть. Информация выше, однако, – это статистический факт (математическое обоснование этого явления Вы также можете найти в книгах авторов, о которых шла речь ранее).

В подтверждение написанному выше добавлю цитату Уоренна Баффета.

Кроме этого, к преимуществам пассивной инвестиционной стратегии можно отнести то, что её использование в реальной жизни требует от инвестора минимального количества времени. Нет необходимости анализировать акции отдельных компаний, следить за процентными ставками, экономической ситуацией в мире или слушать аналитику экспертов, пытающихся предсказать будущее.

Суть пассивной инвестиционной стратегии заключается в том, что инвестор вкладывает деньги в широко диверсифицированный индексный фонд (или несколько) и не пытается найти лучшие отдельные акции или выбрать лучшее время для их покупки. Также пассивный инвестор периодически производит ребалансировку портфеля или, говоря проще, приводит к норме предварительно выбранное соотношение классов активов в портфеле.

Всё! Ничто другое пассивного инвестора не интересует. Ни шокирующие новости из телевизора, ни заявления главы Федеральной Резервной Системы, ни твиты Илона Маска, ни какие-либо другие новости или события.

Есть ли минусы у пассивной инвестиционной стратегии?

Да. Пассивные инвестиции — это предельно скучно. Но инвестиции и не должны носить развлекательный характер. Основная их задача заключается в том, чтобы максимально эффективным способом из года в год увеличивать капитал инвестора.

Вот что по этому поводу сказал однажды лауреат нобелевской премии по экономике Пол Самуэльсон:

Важное дополнение

Предполагаю, что всё написанное выше могло показаться слишком категоричным, поэтому хотел бы подчеркнуть ещё один момент, на который стоит обратить внимание при выборе инвестиционной стратегии.

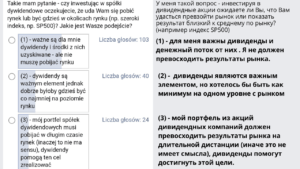

Ниже Вы можете увидеть скриншот и его перевод, взятый из польской группы на Fb, посвящённой инвестициям в акции дивидендных компаний.

Как можно заметить, 103 из 167 участников опроса не ставят своей целью превзойти результаты рынка. Более важным для них является сам факт регулярного поступления дивидендов.

Понять это с точки зрения логики достаточно сложно. Ведь какой смысл в выборе отдельных акций и получении дивидендов, если в большинстве случаев итоговая сумма на счету окажется меньше, а времени будет потрачено намного больше, чем при использовании пассивной инвестиционной стратегии?

Думаю, звучит логично. Но! В инвестициях кроме логики и сухих цифр есть ещё один важный элемент. Это психология. Для того, чтобы инвестор долгосрочно мог следовать выбранной стратегии, необходимо чтобы он мог внутренне её принять, и чтобы выбранная стратегия была для него психологически комфортной. Не исключаю, что именно по этой причине (а, возможно, и по какой-либо другой) многие участники приведённого выше опроса готовы жертвовать доходностью и собственным временем ради получения результата, который с большой долей вероятности окажется хуже рынка.

Заключение

Данная статья не является инвестиционной рекомендацией и не призывает инвестировать так, а не иначе. Считаю, что ключом к успеху в инвестициях является то, чтобы инвестировать осознанно. То есть чтобы инвестор мог в первую очередь самому себе чётко и ясно ответить на вопрос, почему он инвестирует именно так, а не по-другому.

Спасибо, что дочитали до конца. Если эта статья была для Вас полезной, то Вы можете поддержать развитие этого блога одним из способов описанных здесь: Поддержать. В следующих статьях речь пойдёт о практических нюансах, связанных с инвестициями в ETF в Польше.